事業を営んでいたら、税金を納めることからは逃げられません。

私たちが、間接的にほぼ毎日支払う消費税ですが、インボイス制度が2023年10月からはじまります。フリーランスを潰す制度??なんて言われたりしていますが、知らなかったらフリーランスじゃなくても潰れてしまいます。

どんな仕組みなのか?経営するには必須の知識です。このブログでは、インボイス制度について解説と対策を書いてみました。参考になれば幸いです。

インボイス制度とは

2023年10月よりはじまるインボイス制度が、どうしてフリーランスを潰す制度と言われているのかご存じですか。シンプルに言うと「インボイス制度の開始によって免税事業者に仕事を依頼すると依頼主の負担が増えるため、そうであれば課税事業者に依頼しよう!」という流れになる可能性があります。

ちょっと待って!!インボイス制度も理解できないけど、免税事業者?課税事業者?って何だろう。

インボイス制度の前に自分(自社)が消費税の免税事業者か課税事業者かどうか確認していきましょう。売上げに関わってきますからね。

前々年度の売上げが1,000万未満であれば、免税事業者。前々年度の売上げが1,000万円以上であれば、課税事業者です。このブログを読んでいる多くの方が、免税事業者の方だと思います。

これまで免税事業者であれば、曖昧にできた消費税の納税に関し、インボイス制度がはじまると厳しくなります。インボイス制度とは、消費税の仕入税額控除の方式の一つで、課税事業者が発行するインボイスに記載された税額のみを控除することができる方法です。1つずつ解説していきます。

なぜインボイス制度が導入されるのか?

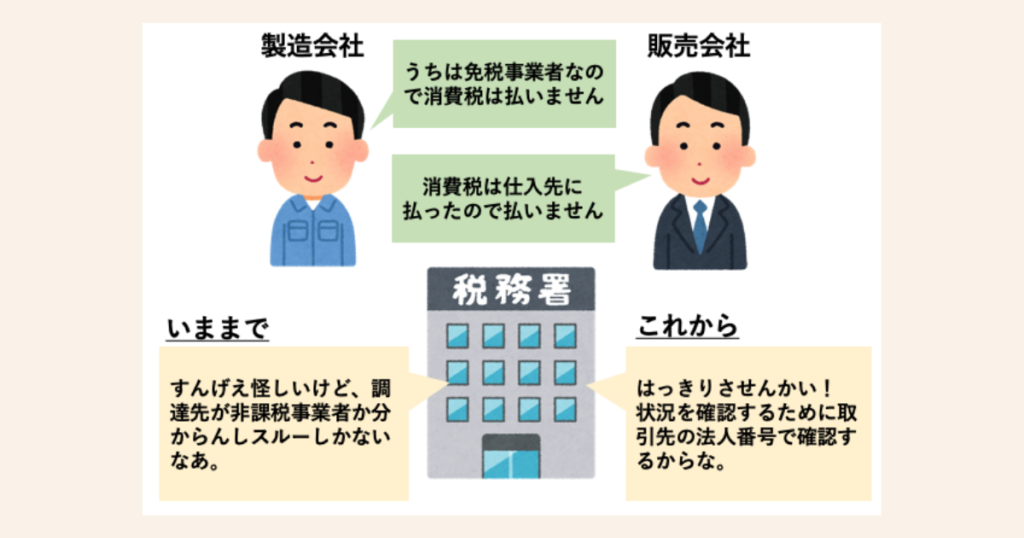

私たちは「免税事業者です」とお店の看板に書いているわけではないですよね。仕入れ先(調達先)が免税事業者か税務署はわからないんですね。

これまでは「免税事業者なので消費税は払いません」「消費税は仕入れ先に支払ったので払いません」と言われたら、税務署は怪しくても信じるしかありませんでした。

この怪しい部分をはっきりさせましょう!ということでインボイス制度が導入されることになります。

インボイスがはじまると変わること

私たちは、請求書を発行する時に消費税込みで発行すると思いますが、インボイス制度が導入されると課税事業者は、適格請求発行事業者ではない免税事業者からは消費税を預かれなくなります。例えば、適格請求発行事業者ではない免税事業者に330,000円(税込み)の仕事を依頼した際に、消費税の30,000円分を預かれなくなります。

適格請求発行事業者とは

適格請求発行事業者とは、適格請求書を発行できる事業者のことです。適格請求書とは、購入者に対し正確な適用税率や消費税額等を伝えるための手段になります。適格請求書は、適格請求発行事業者しか発行することができません。

課税事業者であれば、適格請求書を発行することができますが、免税事業者のままでは発行することができません。なのでインボイス制度がはじまる前に適格請求書を発行できるようにするには、適格請求書発行事業者となるために税務署長に「登録申請書」を届け出する必要があります。

※ただし、課税売上高が1,000万円以下であっても消費税の申告義務が生じるので注意が必要です。

消費税を預かれないとどうなるのか

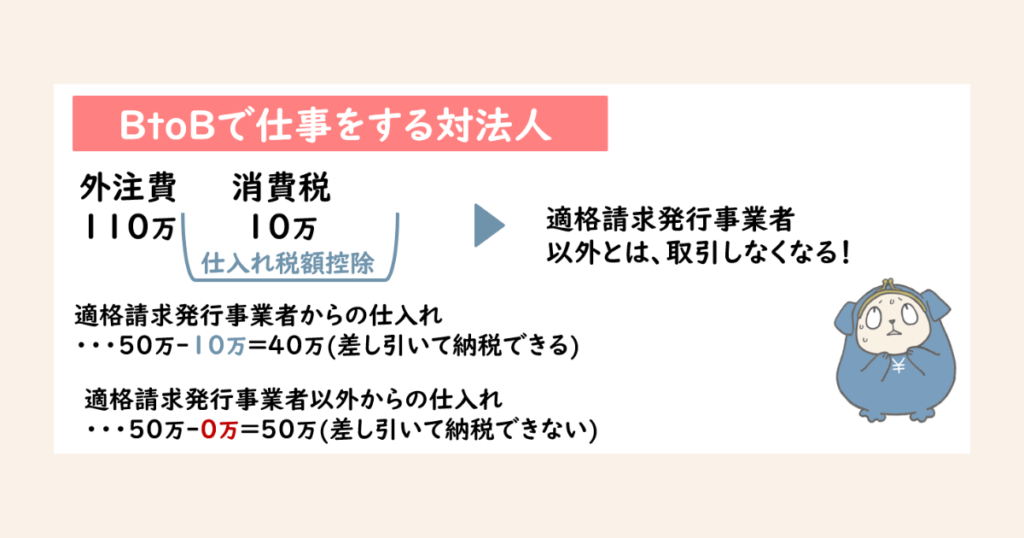

課税事業者は、消費税を預かれなくなると仕入れ税額控除がその分少なくなってしまうんですね。その分、納める消費税が多くなってしまいます。

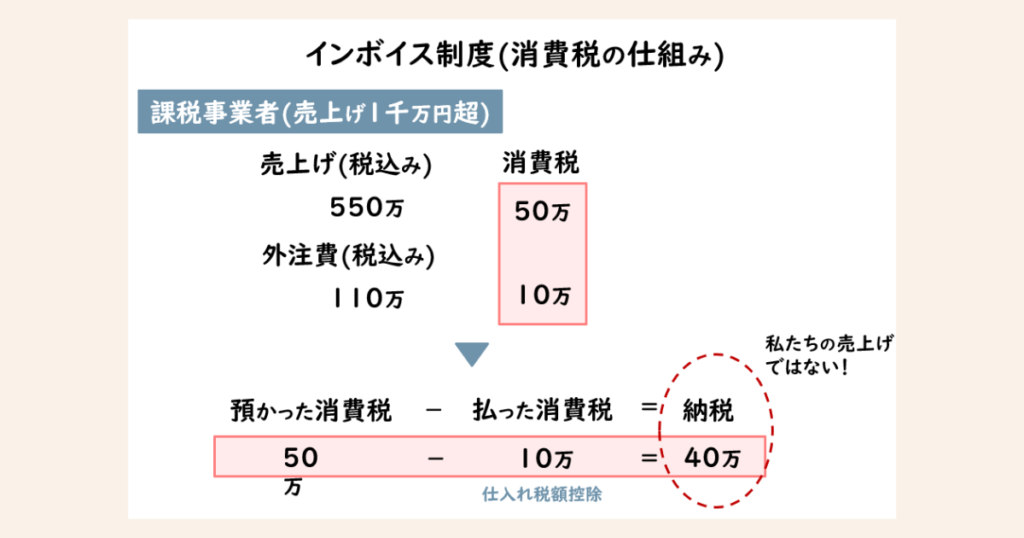

消費税を納めたことのない免税事業者からするとイメージが沸かないかもしれませんが、課税事業者の消費税の計算は、以下のようになります。

課税事業者の場合、売上げで預かった消費税から外注費などで支払った消費税を差し引くことができます。支払った消費税のことを仕入れ税額控除といいいます。

預かった消費税から支払った消費税(仕入れ税額控除)を差し引いた金額を消費税として納めます。ということは、仕入れ税額控除がなければその分多く消費税を納めなくてはいけなくなります。

インボイス制度がはじまったらどうなる?

消費税を納めることになったら、資金繰りは間違いなく悪化するなー。でも、取引先から仕事を受注できなくなるのも嫌だし。何か対策しておくことはないかな。

これまで消費税込みで請求書を発行していた免税事業者は、消費税の金額分は丸儲けだったわけですね!インボイス方式をとって適格請求発行事業者になったら、そういうわけにいかないので注意が必要です。

BtoCだったら、インボイス制度がはじまっても問題はない?

ここまで聞くとBtoCメインで取引している人は、インボイス方式が必要のない消費者相手から消費税を預かるので、適格請求発行事業者にならなくてもいいのかなと思われがちですが、1つだけ注意が必要です。

消費者の中には、接待で飲食店を利用する事業者や身体のメンテナンスをするために美容院やエステサロンなどを利用する事業者もいると思います。「領収書ください」って一度も言われたことがない事業者の方が少ないですよね。

この場合、接待交際費として計上するために領収書を利用します。ですが、インボイス方式を取っていないと「このお店はインボイスを受け取れないから次回から他のお店に行こう」となる可能性もあります。

課税事業者は、インボイスが取れない免税事業者とは取引しなくなる

BtoBで仕事する人は、インボイスは絶対にとっておいた方がいいです。

インボイス制度がはじまると課税事業者は、適格発行事業者ではない免税事業者からは消費税(仕入れ税額控除)を預かることができなくなります。

同じようなサービスを依頼する時にをインボイスを取れない免税事業者と取引をしたいと思うでしょうか。よほど付き合いが長いかスキルが高くてこの人じゃないとできないってサービスじゃないと取引は長く続かないんじゃないでしょうか。

気をつけた方がいい業種

- デザイナー

- 建設業の一人親方

- 開業したばかりの士業

などです。受注型でBtoBの仕事が多い事業者、1社専業で下請け仕事をもらっている事業者などは対策しておいた方がいいでしょう。

フリーランスが世の中から消える??

インボイスがはじまったらフリーランスは潰れる?というのは言い過ぎじゃないことは理解できたでしょうか。個人的にフリーランスが増えすぎちゃったこともあり、必要のないフリーランスが消えるのであればいい傾向な気がします。

選ばれる事業者でありたいですね!

インボイス制度の対策について 手続きなど

このタイミングで価格設定の見直しや法人化しちゃうのもありですね!

思いきって法人化しちゃうのもありです。フリーランス、個人事業者のままでも登録申請書を届ければ大丈夫です。手続きは、国税庁専用サイトから必要書類をダウンロードできます。必要事項を記載したら国税庁に提出します。紙で申請する場合は、管轄地域の「インボイス登録センター」に送付します。

2023年10月からインボイスを取るには、2022年10月1日~2023年3月31日までに手続きが必要です!

インボイスを取るとこれまで納めていなかった消費税の申告が必要になります。多くのフリーランスが10%ほど資金繰りが悪化します。このタイミングをみて価格設定の見直しもしておくといいかもしれません。

インボイス制度とは まとめ

このブログでは、インボイス制度の解説、対策について書いてみました。

課税事業者になることは、覚悟が伴った選択だと思います。まだまだ先の話?と思っていると手続きの期日はあっという間に来てしまいます。早めの対策をしていきましょう。

何か質問があれば、お気軽にお問合せください。

最後までお読みいただきありがとうございました。

【参考URL】

国税庁専用サイト:https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/invoice.htm

適格請求書発行事業者公表サイト:https://www.invoice-kohyo.nta.go.jp/